Comment éviter un découvert bancaire ?

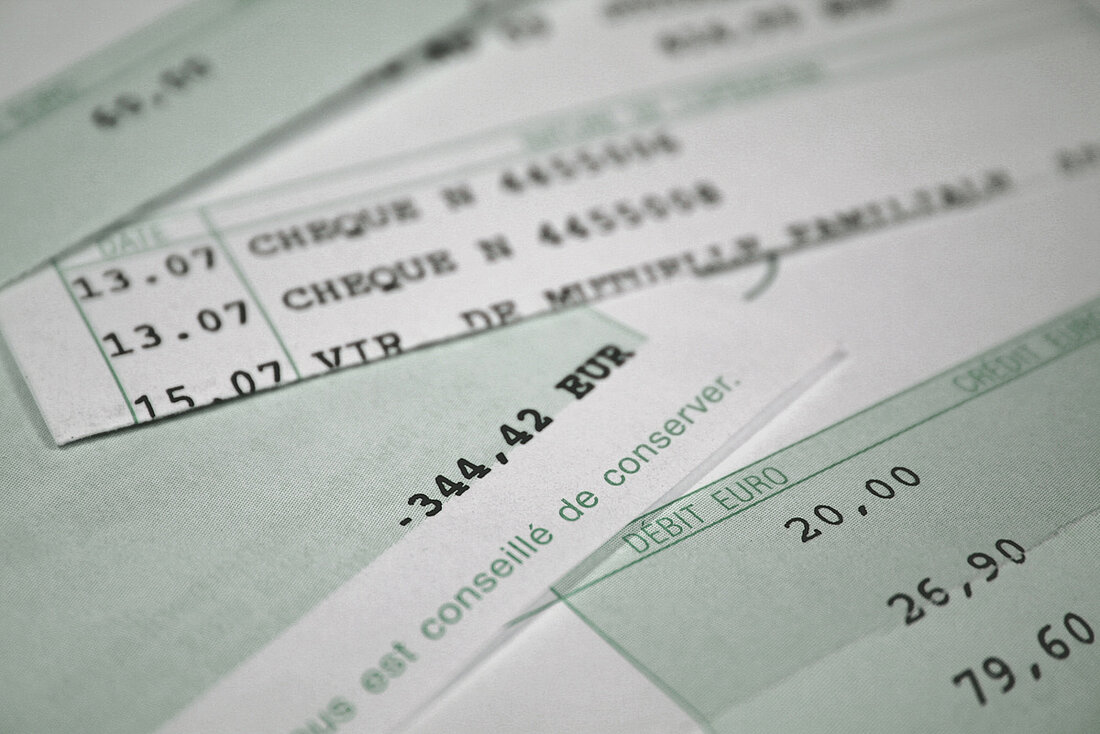

Un découvert bancaire peut parfois être difficile à solder. Voici nos astuces pour éviter de plonger votre compte dans le rouge et maitriser votre budget.

Même lorsqu’il est autorisé par la banque, un découvert bancaire génère des frais tels que des agios. Ces derniers peuvent s’avérer particulièrement élevés lorsque le découvert dépasse certains montants ou s’inscrit dans la durée. Ainsi, mieux vaut éviter au maximum d’avoir un solde négatif sur son compte en banque. Nous vous présentons quelques solutions pour maintenir autant que possible un équilibre financier.

Pourquoi faut-il éviter d’être à découvert ?

On parle de découvert bancaire quand le solde d’un compte est en négatif, c’est-à-dire quand ce dernier descend en-dessous de zéro. Quand une telle situation se produit, le propriétaire d’un compte bancaire continue, en fonction des conditions prévues par sa convention bancaire, à pouvoir effectuer des transactions alors que la provision n’est pas suffisante.

Bien souvent, la banque a préalablement fixé avec le détenteur du compte un seuil de tolérance en-dessous duquel on parlera de « découvert autorisé ». Si ce seuil est dépassé, il s’agira alors d’un découvert non autorisé. Il faut savoir que dans les deux cas, des frais sont facturés au détenteur d’un compte à découvert.Des commissions d’intervention et des agios sont en effet prélevés par la banque pour ce « prêt » accordé temporairement.

De plus, quand une personne se trouve à découvert au-delà du seuil autorisé pendant plus de 3 mois consécutifs, elle s’expose à une interdiction bancaire pouvant durer jusqu'à 5 ans.

Ainsi, lorsqu’un découvert bancaire s’inscrit dans le temps ou dépasse un seuil autorisé, les conséquences peuvent être lourdes pour le détenteur du compte en question, il est même parfois possible de voir ses paiements refusés dans une telle situation.

Si vous éprouvez des difficultés à maintenir votre compte bancaire au-dessus de zéro, découvrez ci-dessous quelques solutions qui pourraient vous aider à régler la situation.

Les solutions pour éviter d’être à découvert

Il n’existe pas de solution miracle pour éviter le découvert bancaire à tout prix, mais quelques habitudes ou bonnes pratiques peuvent vous permettre de stabiliser vos finances sur la durée.

Consulter et faire régulièrement ses comptes

Cela peut paraître simpliste, mais le découvert bancaire est souvent dû à une mauvaise gestion de ses finances. Ainsi, consulter ses comptes au moins une fois par semaine semble essentiel pour garder la maîtrise de son budget. C’est le moyen de connaître les échéances importantes (prélèvements divers à dates fixes), mais aussi de déterminer les dépenses qui peuvent être évitées ou allégées.

A noter : télécharger l’application de sa banque sur son smartphone peut s’avérer utile pour garder l maîtrise de son budget.

Tenir un tableau de suivi budgétaire s’avère aussi très efficace pour ne pas se retrouver en négatif à la fin du mois. Un tel outil permet de mettre clairement en évidence les ressources et les dépenses (qu’elles soient fixes ou occasionnelles), et de comprendre ainsi facilement les sources éventuelles de déséquilibre.

Choisir une carte bancaire adaptée

Il existe plusieurs types de carte bancaire et il convient de sélectionner celui le plus adapté à sa situation.

Par exemple, certaines personnes préfèrent opter pour une carte à autorisation systématique pour éviter de se retrouver à découvert. En effet, avec ce type de carte, toute transaction est refusée lorsque le solde du compte est négatif.

Autre choix à effectuer en fonction de vos habitudes : la carte à débit immédiat, ou celle à débit différé. Pour certains, la carte à débit différé permettra de faire basculer sur le mois suivant certaines dépenses qui auraient positionné le solde du compte en négatif. Pour d’autres, cette solution pourra être plus risquée, les dépenses courantes n’apparaissant sur le compte que bien plus tard.

Ainsi, n’hésitez pas à demander conseil à votre banquier pour connaître la solution la plus adaptée à vos habitudes d’achat, mais aussi consulter les tarifs des cartes proposées par votre établissement bancaire.

Comparer les offres bancaires

Vous êtes régulièrement à découvert ? Le problème vient peut-être d’une offre bancaire inadaptée à votre situation. Ainsi, n’hésitez pas à consulter en détails les conditions qui s’appliquent sur votre compte (montant du découvert autorisé, montant des frais bancaires, type de carte, frais à l’étranger, etc.) pour voir si certaines options peuvent être modifiées, ajoutées ou supprimées.

Il peut aussi être judicieux de comparer les banques entre elles pour voir si une offre n’est pas plus intéressante ailleurs. Certaines banques en ligne proposent notamment des solutions peu coûteuses. Attention toutefois à étudier les offres que vous consultez avec attention afin de bien vérifier notamment les éventuels frais cachés.

Renégocier ses contrats et crédits

Si vous n’arrivez pas à éviter le découvert malgré une tenue de compte assidue, il est peut-être temps de renégocier certains contrats et de comparer les offres des prestataires en fonction de vos dépenses. Abonnements d’énergie (eau, électricité, etc.), de téléphonie, contrats d’assurance, mutuelle… Toutes ces dépenses peuvent peut-être être allégées en souscrivant à des offres plus avantageuses.

Vous pouvez notamment utiliser les nombreux comparateurs permettant d’effectuer des simulations gratuites en ligne.

De plus, si vous possédez plusieurs crédits, sachez qu’il est parfois possible de les regrouper en un seul. Cette solution possède plusieurs avantages. En effet, grâce au rachat de crédit, vous ne remboursez plus qu'un seul prêt à taux unique, avec une mensualité inférieure à la somme de vos échéances précédentes. Vous faites donc des économies, mais vous facilitez aussi la gestion de vos dépenses en évitant de démultiplier les sources de prélèvement.

S’appuyer sur une épargne de précaution

Constituer une épargne de précaution permet de détenir une sorte de « réserve » dans laquelle puiser en cas de coup dur.

Cette épargne doit idéalement suivre les règles suivantes :

- Atteindre un montant équivalent à 2 ou 3 mois de salaire

- Etre facilement accessible (ex. : sur un livret A) pour pouvoir effectuer facilement des virements

- Etre alimentée chaque mois pour être maintenue « à flots »

Si cette solution est parfois un peu longue à mettre en place, elle pourra vous offrir une certaine stabilité financière dans la durée.